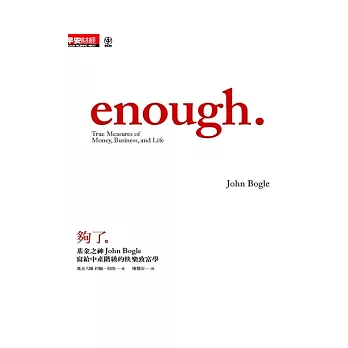

基金大師約翰.柏格的肺腑告白!

TIME Barron’s 彭博新聞社 全球媒體大力推薦中!

時代雜誌這樣形容本書:”金融風暴後,最富智慧的治療。

本書已經被許多理財組織,列為一生必讀的一本書。”

體悟金錢、理財與生命之間的道理!

中產階級,這本書能讓你更富有!

約翰.伯格是先鋒共同基金集團的創辦人,一生的事業發展十分傳奇,史上第一檔指數型共同基金就是他發明的。他教導投資人以正確的法子累積財富,也孜孜不倦地向投資界宣揚常識真理。也因此,伯格早就預見沈迷於財務方面的成功能夠造成多大的破壞。今天,伯格利用這本書告訴大家如何正確地看待這個困境。

近年來,伯格向專業團體和大學生發表了數百場演講,他受此激勵撰寫了本書,企圖(借用馮內果的話來說)「用少許的人道來毒害各位看倌們的心靈」。伯格努力思考在金錢、事業和人生方面,何謂「夠了」。他認為,金融界索取的成本太高,但提供的價值卻太低;太重視投機,太不重視投資;太過複雜,不夠簡單。同樣地,企業界太重視計算和銷售,太不重視信任和受託責任;我們的社會也太重視個人魅力和財富,太不重視人品和智慧。

伯格也努力思索對他個人來說,何謂「夠了」,而他也不吝與大家分享他的見解。在這個越來越重視地位和成績的世界裡,他指點大家如何找到人生的道路,他也告訴大家「知足常樂」的道理。

本書簡潔易懂,不僅能夠激勵讀者,也能帶給讀者很多啟發。伯格提供了許多用錢也買不到的真知灼見,像是金錢方面的建議,像是我們在企業經營和職業方面應該仿效的價值觀,像是人生中到底哪些東西才是真正的寶藏。

如果你知道何謂「夠了」,那你很快就會發現你離「夠了」有多近。

作者簡介

約翰.伯格(John C. Bogle)

先鋒共同基金集團的創辦人,也是伯格財務市場研究中心(Bogle Financial Markets Research Center)的董事長。他在一九七四年創辦先鋒集團,從那時起便擔任總裁暨執行長,直到一九九六年才卸任,繼而擔任資深總裁,直到二○○○年才卸任。一九九九年,《財星》雜誌將伯格先生譽為二十世紀四大「投資巨人」之一。二○○四年,《時代》雜誌將伯格先生選為世上最具影響力的100人之一,而美國投資者協會(Institutional Investor)也頒給伯格先生終身成就獎。本書是伯格先生的第七本著作,他的上一本著作是二○○七年的暢銷書《買對基金賺大錢》(The Little Book of Common Sense Investing)。

譯者簡介

陳雅汝

專職譯者。台大工商管理系畢業,政大哲學研究所碩士,台大歷史研究所肄業。譯有《異∕同之外:雙性戀》、《恐懼的氣氛》、《四%的人毫無良知,我該怎麼辦?》、《時空旅人之妻》、《我不瘦,我有話要說》、《行銷大師的十堂課》、《廣告22黃金法則》、《優活:身體年齡不老的八堂課》、《控訴虛偽的影像敘事者:黛安.阿巴斯》

天天爆殺

天天爆殺  今日66折

今日66折

博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來